在刚刚圆满落幕的 iPX 2025 China 营销峰会上,Chief and Chaos 的创始人兼 CEO Matt Frary分享了他对北美消费市场的最新观察:北美消费者的购物链路正在明显拉长。过去“一见钟情就下单”的冲动消费正在退潮,如今他们会花更多时间比价、查阅测评、对比优惠。可靠数据显示,平均一个消费者需要经历 至少 17 个触点 才会真正完成购买。从品牌认知、内容种草、网红营销,到最后的转化,每一个环节都可能影响最终结果。这种“慢下来”的消费趋势,正在重塑整个行业生态的合作格局。

同时,宏观环境的压力也在加速这一转变。Morgan Stanley预测,2025 年美国消费增速将从去年的 5.7% 放缓至 3.7%;另有 32% 的消费者已因关税预期调整了支出习惯。看似保守甚至收缩的消费态度,并非“退场”,而预示着消费者正在转向更加审慎、更强调信息验证的购物方式。消费者并没有减少消费,而是把购物当作一场更长周期、更精细的研究。

为了更好地理解这一变化,impact.com 跟踪拆解了 1,554 个北美消费品牌 的关键业务指标(2025 年 1–6 月 vs. 2024 年同期),从归因模型、合作伙伴类型、品类行业、季度波动四个角度,全面勾勒出消费旅程延长背后的逻辑。这些洞察旨在为品牌在新环境下的营销与合作策略提供直接的趋势参考与实战启发。

Last Click失准,谁在真正触达用户?

过去,品牌大部分依赖“last click”归因模型,把转化完全归功于最终触点。但正如Matt所提到的:现如今北美消费者在真正完成购买前,平均会经过 17 个触点。

本次研究的数据还进一步显示:2025 年上半年,北美市场的点击量同比增长 18%,订单量增长 12%,但转化率下降了 5%,AOV下滑 10%。消费者明显在“量”上更活跃,但在“值”上更保守,他们更愿意多次进行小额、低价、计划性的购物,而非一次性的大额冲动消费。这并不是“需求消失”,而是“节奏改变”——他们需要更长的研究期,直到找到理想的时机和信号。

这种趋势下,如果品牌继续用“last click”的视角,就会把转化率下降解读为“投放无效”,从而削减预算。但事实恰恰相反:消费者在研究期其实已经被多次触达、反复教育,最终落地的那一下并不能代表整个链路的价值。

因此,多触点归因正在成为新的必修课。它要求品牌完整追踪消费者在各个环节的互动:哪些触点负责拉开序幕、哪些触点提供信任背书、哪些触点制造临门一脚的动因。在延长的购物旅程中,每一个环节都值得被衡量和投资,而不是单纯押注最后一步。

换句话说,品牌需要从“单点转化”切换到“全链路经营”,更有针对性地分配资源:在种草期加大内容和创作者合作,在研究期强化比价工具与专家评测,在临近转化时通过优惠和奖励触发行动。这样,即便消费者的决策需要经历十几个触点,品牌也能始终保持在线,持续影响最终的购买决策。

合作伙伴生态洗牌,谁在赢得消费者?

与此同时,传统依赖“快决策、快转化”的合作伙伴营销模式也遇到了挑战。过去,返利或积分往往能快速驱动下单,但如今,消费者更愿意等待触发购买的最佳时机。这意味着,单一渠道已难以覆盖整个复杂的决策路径,合作营销的生态正进入新一轮重构。

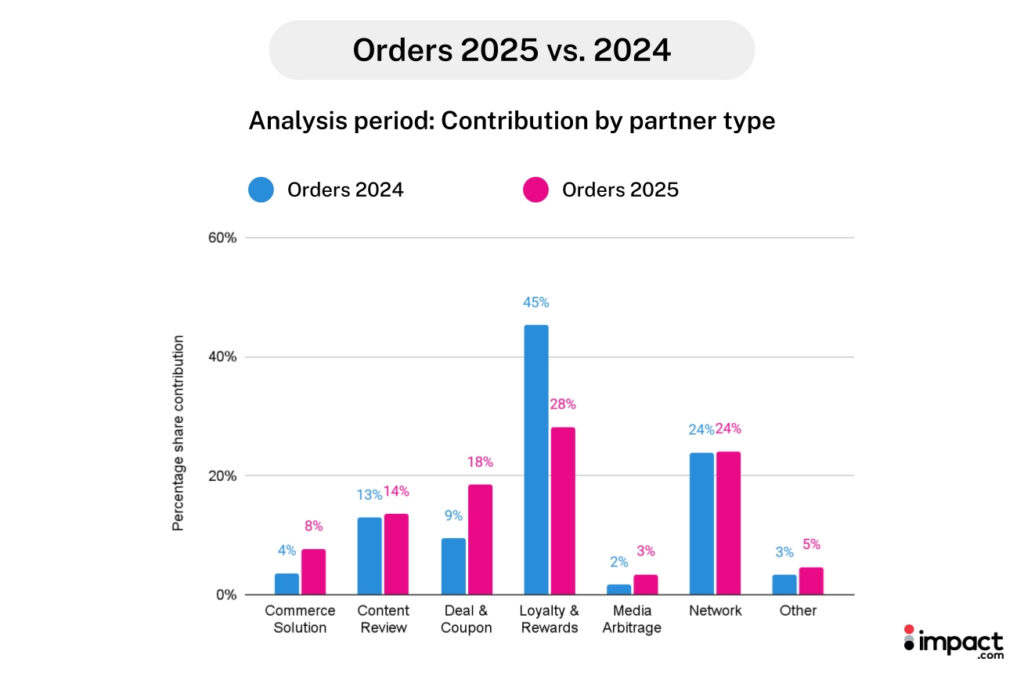

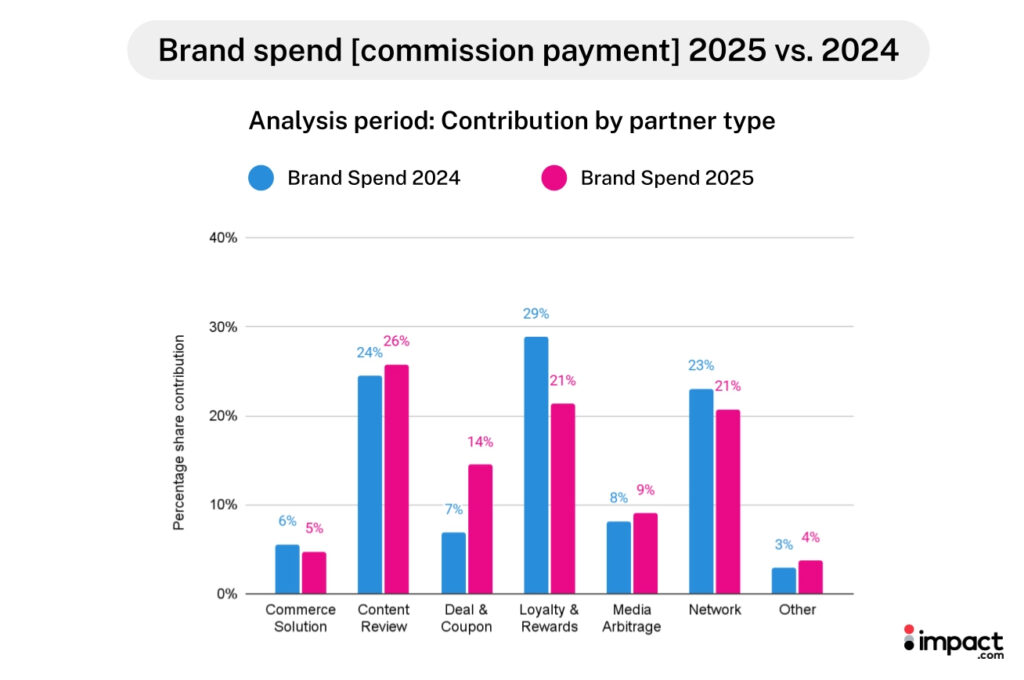

Loyalty和rewards类营销伙伴的订单份额从去年的 45% 下降到 28%,佣金份额也收缩到 21%,但这并不意味着消费者完全放弃了会员积分或返利,而是这些机制不再是主导性的购买驱动力;

Deal和coupon类营销伙伴正在崛起,订单份额从 9% 翻倍至 18%,佣金支出上升至 14%。在研究驱动的链路中,这一类伙伴的优势在于既能提供价格验证,又能制造促销触发,正好契合了消费者在研究期需要“再确认”的心理。

值得注意的是,content review类营销伙伴订单份额虽然保持在 14%,佣金份额却跃升至 26%,成为所有伙伴类型中最高。这说明品牌在延长的决策周期里更愿意把预算投入到内容测评、专业评测和比价网站上,让消费者在研究阶段就被“教育”和“种草”。

Network类营销伙伴的发展稳中向好,订单份额维持在 24% 左右,点击份额甚至从 38% 提升到 48%,它们依旧是消费者进入购物旅程的重要入口,承担着流量分发和转化前期的稳定支撑角色。

从整体来看,合作伙伴生态正在从“单一依赖”走向“组合打法”:内容 → 价格验证 → 促销触发 → 忠诚度收口,形成一个更完整的覆盖全链路的协作网络。品牌需要同时调动不同类型的伙伴,各司其职:

Content review类伙伴(测评媒体、KOL、对比网站、垂直博客)正在取代“广告话语权”,成为消费者决策链路的第一步。如今的消费者在购买前更倾向于做功课,详细的产品评测文章、功能价格对比表,真实的创作者体验视频,都能显著影响他们的信任感和选择。品牌在这一环节的投入,不是短期的“曝光换点击”,而是长期的“教育”:帮助用户减少信息不对称,提供客观价值验证,最终让品牌在研究期获得更高的存在感。

Deal和coupon类伙伴在延长的消费旅程中,承担了“临门一脚”的关键角色。当消费者已经浏览、研究、比价多次后,往往还需要一个明确清晰的触发点,而折扣、返利、限时优惠正好提供了这种确定性。它们既满足了消费者对价格验证的心理需求,又能制造行动的紧迫感,把“犹豫”转化为“下单”。

Network类伙伴为品牌提供稳定、可预测的流量池,让后续的内容教育、比价研究、转化触发都有发挥空间。

Loyalty和rewards类则在最后阶段收口,完成长期关系的沉淀。

能够把这些环节有效串联的品牌,才可能在延长的消费链路里真正抓住用户。

(点击图片,下载成功案例)

品类行业冷热不均,谁在逆势突围?

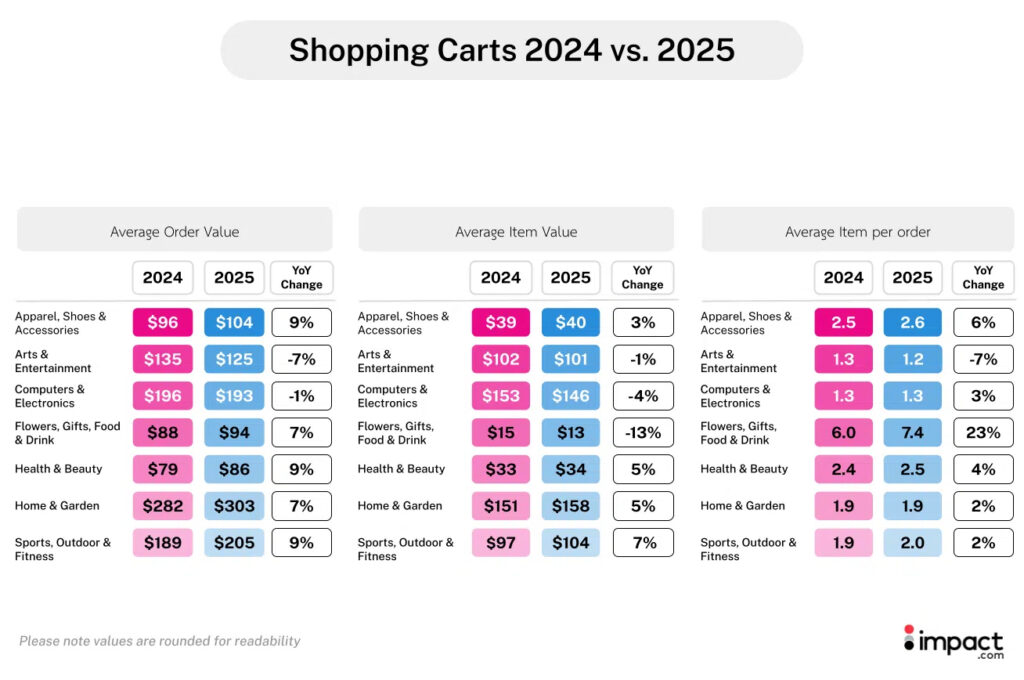

不同品类的表现,进一步揭示了消费逻辑的改变。必需与生活方式品类在“慢消费”的大趋势下展现出更强的韧性。比如健康与美容:点击量同比上涨 16%,虽然转化率下滑了 18%,但平均订单价值(AOV)却逆势增长 9%。这说明消费者在美妆、养生等领域研究时间更久,但一旦下单就愿意为高品质、复合式产品支付溢价。家居与园艺同样表现突出,转化率提升 14%,AOV 增长 7%,显示出高意向、追加购买的特征。

相对而言,自由支配型品类的表现则更显分化。娱乐类产品的转化率同比大涨 22%,但 AOV 下滑 7%,意味着消费者更倾向于小额、快决策的低价娱乐消费,而非大额支出。电子产品的处境则更为艰难:转化率同比下滑 13%,订单减少,显示出消费者在高价产品上持观望态度,对价格更加敏感。

这背后反映出三种截然不同的消费模式:其一是“研究+溢价购买”,典型如健康与美容品类,消费者虽然耗时更久,但最终愿意为高质量和复购投入更多;其二是“高意向+追加销售”,典型如家居与服饰品类,点击量不一定高,但转化率和AOV稳步提升;其三则是“低价快选或谨慎观望”,娱乐类靠低价走量,而电子类则因决策周期拉长、预算压力加剧而陷入低迷。

不同品类可能需要走出各自的路径。健康与美容更适合通过内容教育和专家背书来增强信任;家居类往往在追加销售和套装组合上空间更大;电子类因为决策周期长,可以尝试用更强的促销和金融工具来降低门槛;而娱乐类则常常依赖小额快单的紧迫感,比如限时优惠或捆绑销售,来加快成交节奏。

季节性波动频现,谁在把握节奏?

品类之外,时间维度的差异同样不容忽视。如果只看单月数据,2025 年第二季度的转化率走势可能会让人产生误判:4 月到 5 月下降 5%,5 月到 6 月更是骤降 16%。但把视野拉长就能发现,这并不是需求消失,而是预算在不同阶段的重新分配。消费者把更多支出转向夏季体验——旅行、娱乐和户外活动,同时依旧保持对商品的研究与浏览。换句话说,需求并没有消失,而是延后释放。

今年 1 月的数据进一步印证了这一点:订单量同比暴涨 36%,成为上半年表现最强劲的月份。这一峰值,很大程度上是前一季度积累的研究行为在节后集中释放的结果。节后促销、礼品卡兑现以及 Q4 延迟的购买需求在同一时间叠加,形成了可预测的“消费波峰”。

这种季节性节奏对品牌的启发在于:Q1 作为冲量窗口适合集中资源推动转化;Q2 则更适合沉淀内容、加强教育和关系建设;进入 Q3,随着预算重新回流到商品消费,往往会迎来新一轮转化机会。理解并利用这种规律,能帮助品牌避免将阶段性低迷误读为需求下滑,在合适的时机把资源用在刀刃上。

纵观 2025 年上半年的北美市场动态,我们看到的不是消费力的消散,而是消费方式的调整:人们愿意投入更多时间去验证价值,合作格局随之改变,行业冷热此消彼长,季度间的起伏也逐渐显现规律。这对品牌的挑战在于,如何在更漫长、更复杂的过程中快速把握增长法则,保持存在感,并在合适的节点上提供恰当的推动。

在这一过程中,合作伙伴营销正在发挥越来越关键的作用,impact.com作为全球合作伙伴经济的核心引擎,能够精细化管理不同类型合作伙伴,支持多触点的追踪和归因,提供详细的数据报表,助力全球化品牌在掌握新节奏的同时,实现稳步发展。